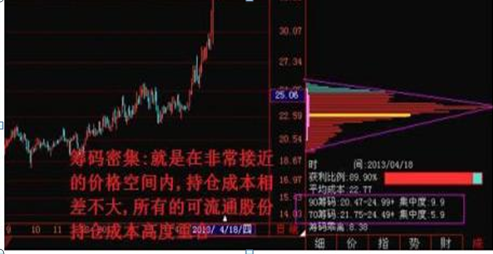

盈利预测、估值与评级

京海减持是格力渠道变革的缩影,短期或有阵痛,但利于跑赢长跑。通过梳理历史并结合我们对格力渠道体系的理解,本次京海担保的减持正是这轮格力渠道变革的缩影。在这个过程中,我们预计会看到坚持传统渠道体系的人士逐步退出,但也会看到变革派的进入。短期视角下,变革导致的京海减持可能会带来股价压力,甚至不排除销司体系更迭带来的短期经营调整的可能。但是渠道变革已然箭在弦上,更坚定和明确的变革更有利于格力跑赢长跑。所以我们认为这一减持行为本身是中性的。

而对于格力的投资仍需聚焦:短期库存,长期变革。格力通过旺季大概率可以完成库存消化,届时基本面将迎来复苏。而长期看,新零售周期下,战略和能力的升级迫在眉睫,是决定公司远期盈利能力的最重要跟踪因素。

格力是家电最好赛道中的稀缺标的,领先的品牌制造能力仍是公司的核心壁垒,而在短期落后的渠道转型方面,在近期也陆续释放出了积极的信号。作为优质低估值的可选消费龙头,随着基本面的回暖,有望逐步迎来资金配置迁移。我们维持公司2020~22年EPS预测为4.14/4.67/5.15元,对应PE为14/13/11倍。维持“买入”评级。

风险提示

渠道变革战略和执行速度不及预期;去库存速度不及预期,价格战进一步拉长;分红表现低于预期。

![招商中证白酒指数分级[161725]最新净值上涨2.87% 累计净值为2.1749元](http://img.lianzhou.cn/2020/0520/20200520023227872.png)